Cada día escuchamos más sobre la competencia entre bancos clásicos y Fintech. Muchas veces se percibe como un proceso en el que el sistema antiguo se resiente con la irrupción de las nuevas tecnologías, usándose con asiduidad la frase «las fintech matan a la banca». ¿Pero de verdad es una competición “feroz”? Los comentarios de los bancos y de las empresas fintech son muy contradictorios.

Para aclarar un poco la situación, el Observatorio de la Digitalización Financiera Funcas-KPMG viene analizando desde 2017 la actuación y el impacto de los nuevos actores en los procesos bancarios tradicionales y sus principales implicaciones. Dentro de esta línea de trabajo, el estudio realiza un análisis comparativo de la oferta de productos y servicios de las Fintech españolas respecto a la oferta que realiza la Banca tradicional.

El estudio demuestra que, en la actualidad, se aprecia un sector financiero más sólido y rentable, en el que los bancos se enfrentan a un entorno de máxima exigencia caracterizado por:

Por su parte, las Fintech continúan consolidándose en el sector ofreciendo, en su mayoría, productos y servicios complementarios a los bancarios (al destinarse a clientes históricamente excluidos por la banca por su falta de rentabilidad o alto riesgo) así́ como productos y servicios de soporte a los bancos.

«De las 300 Fintech nacionales se calcula que, actualmente, el 48% de las compañías son complementarias a los bancos, el 32% son colaborativas y el 20% competidoras.»

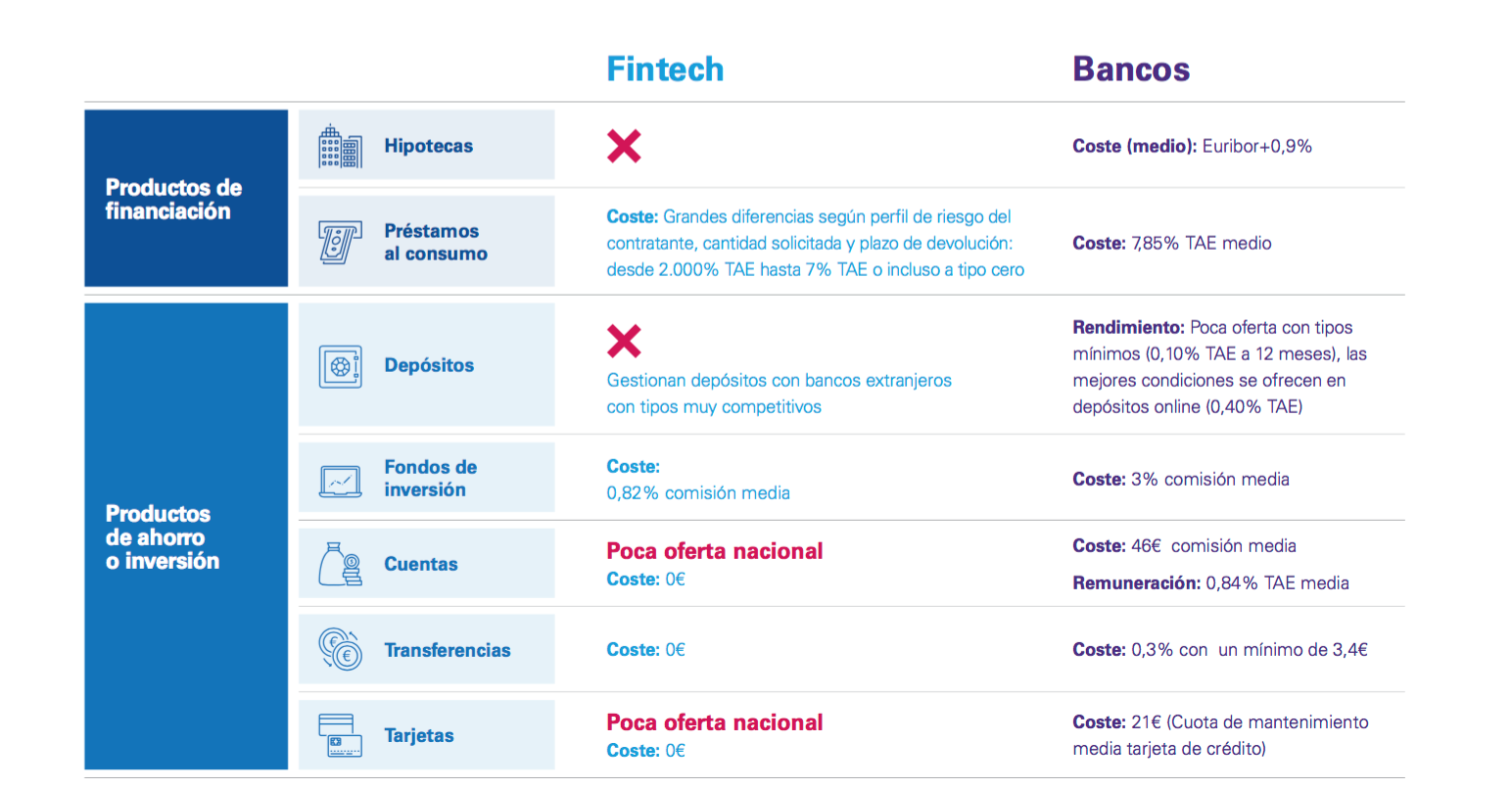

Pocos productos y servicios de las Fintech nacionales entran realmente en competencia con la banca tradicional. Se caracterizan por unos costes reducidos, rapidez, sencillez, transparencia y gran personalización.

Los préstamos, tanto a empresas como a particulares son la principal área de competencia entre banca y Fintech aunque, como sucede con el resto de verticales, la financiación Fintech suele ser más complementaria que sustitutiva de la bancaria.

Se estima que, en un futuro cercano, la principal competencia con productos y servicios realmente sustitutivos a los bancarios, no vendrá́ de las Fintech, sino de las grandes compañías tecnológicas.

Para hacer frente a estos retos, la banca tradicional está redefiniendo sus modelos de negocio para satisfacer a unos clientes cada vez más digitales, de acuerdo con las nuevas regulaciones, aumentando la transparencia y manteniendo la seguridad y la confianza. Además, la industria financiera se encuentra cada vez más abierta a la colaboración, tanto con una alianza Banca-Fintech, como con la cooperación entre entidades tradicionales.

El auge de las Fintech está revitalizando la experiencia del cliente en el ámbito de los servicios financieros y ha supuesto un acelerador para la transformación digital de la banca. Poseen procesos muy adaptados y enfocados al cliente. Y la reducción de los costes que han hecho posible gracias a la tecnología les permite lanzar en el mercado productos muy competitivos. Sin embargo, no puede considerarse que estén siendo realmente disruptivas en las verticales en las que realmente compiten con los bancos.

Efectivamente, se pueden observar productos diferenciales con un alto valor añadido en aquellas verticales complementarias, que satisfacen las necesidades financieras de segmentos históricamente desatendidos por el sistema financiero tradicional, y en las colaborativas, en las que las Fintech ofrecen sus servicios a los bancos, generalmente de soporte a sus procesos:

– Los comparadores financieros ofrecen una amplia y actualizada información sobre las hipotecas, préstamos, cuentas, tarjetas y depósitos, que se pueden encontrar en el mercado para que los usuarios seleccionen el producto más ventajoso. Su objetivo es ayudar a los interesados a entender y elegir los productos que más les convienen para su caso particular, desde los más habituales como las cuentas bancarias o las tarjetas de crédito, hasta productos más complejos como préstamos o hipotecas.

– El onboarding digital hace referencia al proceso de identificación no presencial que permite a los usuarios darse de alta como nuevos clientes de manera totalmente digital a través de canales online. Se basa en el uso de la tecnología biométrica para reconocimiento óptico y facial, así́ como la captura de documentos de identificación oficial. Asimismo, con estas soluciones

se previene de una forma más efectiva el fraude de identidad y proporcionan una ágil y fácil experiencia de usuario.

– Los agregadores financieros muestran en un mismo lugar toda la información financiera de un cliente, mostrando todas sus posiciones en los diferentes bancos con los que opera y de las diversas compañías de tarjetas. Además de mostrar toda la información en un único lugar suelen proporcionar servicios de valor añadido al cliente, como la clasificación por tipología de gasto o diversas alertas que permiten al cliente una mejor gestión de sus finanzas personales.

– Las Fintech de infraestructura financiera permiten la conexión con los bancos para la descarga automática de los movimientos, siendo compatible con los principales ERP y bancos del mercado. Su propuesta se sustenta en nuevas tecnologías que permiten mejorar la agilidad, flexibilidad, velocidad y precisión de la información.

– Las Fintech que apuestan por el Big Data y la Inteligencia Artificial colaboran con los bancos para ayudarles a conocer mejor a sus clientes, detectar mejor sus necesidades, definir nuevos productos o servicios, así́ como detectar posibles situaciones de fraude.

Estas empresas Fintech tienen un futuro prometedor, ya que su colaboración con la banca les permitirá́ evolucionar y desarrollar sus productos y servicios, porque las entidades tradicionales cuentan con capacidad de inversión y la confianza de los clientes. En la actualidad, se presentan claros ejemplos de esta colaboración con startups tecnológicas trabajando con los bancos para la incorporación de mejores sistemas de aproximación a los clientes y con los bancos lanzando programas de aceleración de startups Fintech con el fin de seguir innovando. Es más, se está produciendo un auge del concepto «Banking as a Plataform”, es decir, la banca como base del sistema y diferentes APIS conectadas para ofrecer los distintos servicios a los clientes.

Por su parte, las entidades tradicionales están adaptando sus estrategias y modelos de negocio, adoptando las buenas prácticas y ejemplos del sector Fintech para conseguir mantener a sus clientes y para hacer frente a futuros competidores.

Con el mismo objetivo, los bancos también están estudiando vías de colaboración con otros bancos, entre las que destacan:

– Compartir centros tecnológicos, incubadoras y aceleradoras Fintech.

– Crear una tarjeta de crédito común, o plataformas, como ya han avanzado con la aplicación de pequeños pagos inmediatos Bizum o con la fusión de los tres medios de pago existentes hasta ahora (Servired, 4B y Euro 6000).

– Crear oficinas multimarca en zonas rurales donde no hay sucursales para que el cliente pueda realizar su operativa. Con esta medida, las entidades conseguirían lidiar con la exclusión financiera en estas áreas.

El avanzado ritmo de desarrollo tecnológico actual hace que las tendencias en el mundo digital tengan unos ciclos de vida bastante impredecibles. A pesar de ello, KPMG identifica las siguientes 5 tendencias que marcarán el futuro próximo, todas ellas con la experiencia de cliente como denominador común:

1. Sofisticación de canales digitales para crear experiencias de cliente integrales

2. Digital Store

3. Análisis de datos de calidad

4. Realidad Virtual (VR) y Realidad Aumentada (AR)

5. Asistentes virtuales y sistemas cognitivos

En lo que respecta al ecosistema Fintech, este continúa madurando a un ritmo acelerado, con grandes desarrollos que van desde el aumento de la banca abierta, el aumento de la claridad regulatoria y el avance de tecnologías como la Inteligencia Artificial y el Blockchain.

Las 10 predicciones de KPMG más relevantes para el 2018 en el sector financiero, son las siguientes:

Los bancos nacionales, además del esfuerzo de reestructuración y aumento de la eficiencia realizado en los últimos diez años, están ajustando sus modelos de negocio para poner el foco en el cliente y así revitalizar los márgenes, sin depender únicamente de la normalización

de la política monetaria y las subidas de tipos de interés que se esperan en Europa a partir del próximo año.

Las Fintech, por su parte, siguen incrementando su presencia y relevancia, impulsando un ecosistema cada vez más fuerte que actúa como motor de cambio y transformación del sector financiero. Estas empresas tecnológico-financieras son capaces de desarrollar soluciones que permiten desintermediar a los bancos en tareas y funciones de su cadena de valor tradicional.

Y aunque esto podría suponer una amenaza competitiva para las entidades tradicionales, la

estrategia de Bancos y Fintech ha ido cambiando y en buena medida ya no actúan como competidores, sino que buscan fórmulas de colaboración como la mejor vía para generar valor.

Tanto Bancos como Fintech ven cómo sus principales competidores a los gigantes tecnológicos (GAFA y BAT), que cuentan con la confianza de millones de usuarios y con grandes fondos para sus inversiones. Frente a la competencia de los bigtech, la colaboración banca-Fintech, permite a ambos estar a la vanguardia de la tecnología bancaria y ser parte del ecosistema tecnológico. En consecuencia, actualmente las entidades financieras tradicionales mantienen una estrategia activa de inversión, adquisición, colaboración e incubación de nuevas startups en el sector Fintech.